企业为什么要并购?核心动机拆解

并购不是简单的“买公司”,而是战略扩张、技术补位、市场抢位的三重博弈。常见动机包括:

(图片来源网络,侵删)

- 横向并购:消灭直接竞争对手,提升定价权。

- 纵向并购:控制供应链上下游,压缩成本。

- 混合并购:跨界获取新技术或新客群。

并购流程到底怎么走?一张时间轴看懂

从动议到交割,平均耗时6-12个月,关键节点如下:

- 战略澄清:董事会先回答“为什么买”,再决定“买什么”。

- 标的筛选:用漏斗模型,从50家缩到3家,指标包括市占率、专利数、负债率。

- 尽职调查:财务、法务、商业、技术四线并行,90%的交易死在尽调。

- 估值谈判:DCF、可比公司、先例交易三种模型交叉验证,溢价率通常20%-40%。

- 交易结构设计:现金、换股、对赌或分期付款,税务筹划决定最终成本。

- 监管审批:国内涉及反垄断、外资准入;跨境需过CFIUS或欧盟并购条例。

- 交割与公告:股权过户、资金划转、媒体通稿同步上线。

并购后整合为何失败率高达70%?

麦肯锡调研显示,文化冲突、系统割裂、人才流失是三大杀手。自问自答:

Q:文化差异怎么量化?

A:用Hofstede六维模型打分,权力距离与风险偏好差异超过30分,冲突概率翻倍。

Q:系统不兼容如何破解?

A:先冻结旧ERP,建立“过渡期双轨制”,6个月内统一至新系统。

Q:关键人才怎么留?

A:签署18个月黄金手铐协议,50%对价与业绩挂钩。

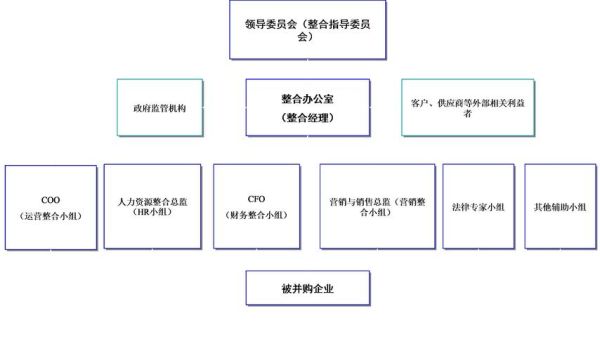

(图片来源网络,侵删)

整合策略的四个实战模板

模板一:快速收割型(适用于成熟市场)

- 90天内砍掉重叠部门,节省15%管理费用。

- 保留销售团队,客户名单第一优先级。

模板二:技术融合型(适用于高科技标的)

- 设立联合实验室,原CTO直接向并购方CEO汇报。

- 专利交叉授权,避免重复研发。

模板三:品牌独立型(适用于消费赛道)

- 保持子品牌运营,仅在供应链端协同。

- 共享会员系统,提升复购率。

模板四:区域扩张型(适用于跨境并购)

- 保留本地管理层,总部派驻财务控制官。

- 用“轻资产”模式复制国内经验,避免重投入。

如何评估整合是否成功?五个硬指标

- 协同收入:12个月内新增收入≥交易对价的8%。

- 成本节省:SG&A费用率下降2-3个百分点。

- 客户留存:TOP100客户流失率<5%。

- 员工敬业度:eNPS调查提升10分以上。

- 系统上线:核心业务流程在180天内跑通。

2024年并购新趋势:AI与ESG如何改写游戏规则?

生成式AI让技术尽调自动化,过去需要4周的专利检索现在48小时完成。ESG尽调则成为欧美PE的入场券:碳排数据不达标,直接出局。

给中小企业的一条低成本并购路径

如果资金有限,可采用“分段收购+对赌”模式:先买51%股权,剩余49%按未来三年EBITDA增长分期支付。这样既锁定标的,又降低一次性现金压力。

评论列表