美的集团到底处于什么行业?

提起美的,很多人第一反应是“家电”。但打开财报就能发现,**美的早已不是单纯的家电制造商**,而是横跨消费电器、暖通空调、机器人与自动化、数字化创新四大板块的科技集团。 自问:为什么把机器人也放进版图? 自答:收购库卡后,工业自动化成为第二条增长曲线,2023年机器人及自动化系统营收占比已接近12%,毛利率高于传统家电。

家电主业还有多大空间?

存量换新的三大抓手

- **高端化**:COLMO与东芝双品牌拉动,2023年COLMO零售额同比增长超50%,客单价突破1.5万元。

- **绿色节能**:新国标能效升级,美的变频空调市占率已超42%,每台补贴200–400元直接刺激换新。

- **场景套系**:厨房、阳台、客厅场景化销售占比提升至35%,客单价较单件提高2.7倍。

下沉市场的“最后一公里”

截至2023年底,美的县级专卖店突破2.8万家,村级网点超12万个。**物流次日达覆盖率在三四线达到92%**,乡镇换新周期从7年缩短到5年,释放千亿级需求。

ToB业务能否再造一个美的?

楼宇科技:藏在写字楼里的金矿

美的楼宇科技事业部2023年营收超300亿元,**磁悬浮离心机、多联机、电梯“三驾马车”**齐发。 自问:为什么能拿下机场、数据中心大单? 自答:自研的M-BMS智慧楼宇系统把能耗降低30%,三年回本周期对客户极具吸引力。

新能源与工业技术:低调的第三曲线

美的合康、威灵两大子品牌切入**新能源车零部件、储能热管理、光伏逆变器**。2023年威灵汽车部件出货量同比翻番,已进入理想、小鹏供应链。

全球化走到哪一步了?

OBM占比首次过半

2023年海外收入占比41%,其中**自有品牌(OBM)收入首次超过代工(OEM)**,达到52%。东芝在东南亚、开利在拉美、库卡在欧洲形成“多品牌矩阵”,对冲单一地区风险。

本地化制造的降本逻辑

埃及基地辐射非洲,巴西基地覆盖南美,**当地采购比例提升到60%**,运费+关税合计节省8–10个百分点,毛利率较出口模式高3–5个点。

研发投入到底值不值?

过去五年累计投入超500亿元,2023年研发费用达130亿元,占营收3.8%。**全球28研发中心、400+国际专家**带来专利授权累计超20万件,其中发明专利占比35%。 自问:高研发会不会拖累利润? 自答:高端产品毛利率平均高出8–12个百分点,研发带来的溢价足以覆盖成本。

未来三年最值得关注的三个变量

- 热泵出口:欧洲能源转型加速,美的热泵2023年出口额增长120%,德国、波兰产能扩建后,2025年规模有望再翻倍。

- 储能温控:数据中心、储能电站液冷方案渗透率仅15%,美的精密温控事业部已拿到国内TOP5电池厂三年长单。

- 机器人国产化:库卡中国工厂本地化率从35%提升到65%,减速器、伺服电机成本下降20%,价格下探将打开中小制造业市场。

潜在风险与对冲策略

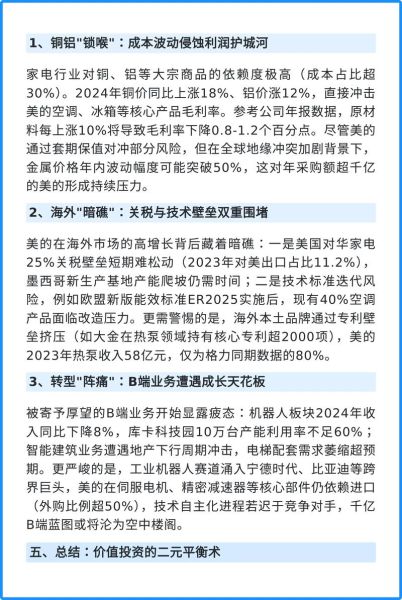

原材料波动:美的通过“铝代铜”、再生塑料比例提升至20%,对冲铜价上涨风险。 汇率波动:自然对冲+远期合约覆盖80%外汇敞口,2023年汇兑损失同比下降72%。 地缘政治:北美产能布局(墨西哥工厂2024年投产)可规避25%关税。

评论列表