氯碱化工行业现状:供需格局与产能分布

氯碱化工的核心链条是“原盐—电解—氯气/氢气/烧碱”。截至2023年底,全球氯碱有效产能约1.1亿吨/年烧碱当量,中国独占45%,华东、华北、西北三大区域合计贡献国内产能的78%。近年新增装置以离子膜工艺为主,隔膜法逐步淘汰,单位能耗由2400 kWh/t降至2050 kWh/t以下。

氯碱化工主要用途有哪些?

氯气下游:

- PVC树脂占氯气消费的38%,建筑管材、型材需求决定其景气度;

- 有机氯中间体(EDC、VCM、氯甲烷)占27%,与农药、医药、染料联动;

- 水处理消毒(次氯酸钠、二氧化氯)占12%,市政与工业循环水双轮驱动。

氢气下游:

- 合成氨仍是最大去向,占比54%;

- 精炼石油加氢脱硫需求快速提升,2025年或升至18%;

- 燃料电池与绿氢冶金虽体量小,但年增速超30%。

烧碱下游:

- 纸浆造纸占28%,箱板瓦楞纸产能扩张带来增量;

- 化工原料(环氧丙烷、环己酮)占22%;

- 水处理与铝冶炼各占15%,政策拉动明显。

氯碱化工行业前景如何?

政策端:双碳约束下的变局

国家发改委《高耗能行业重点领域节能降碳改造升级实施指南》要求2025年离子膜烧碱单位能耗≤2000 kWh/t,不具备改造条件的落后产能将强制退出。西北绿电资源丰富,具备低电价+可再生电力耦合优势,成为新建项目首选。

需求端:新能源带来新增量

每GWh锂电池需0.7万吨烧碱配套六氟磷酸锂及正极材料;光伏玻璃、硅料清洗对高纯烧碱需求年增25%以上。预计2025年新能源领域将贡献300万吨烧碱新增需求,相当于当前表观消费的7%。

价格端:成本曲线重塑盈利

2024年二季度,华东32%离子膜液碱主流价780元/吨,氯气倒贴-400元/吨,企业盈利依赖“以碱补氯”。随着西北低成本产能释放,边际成本线或下探至650元/吨,东部高电价装置面临亏损风险。

技术升级:离子膜、副产氢与数字化

离子膜国产化:东岳、亿华通等企业的均相离子膜寿命突破5年,进口替代率从30%升至55%,吨碱折旧下降40元。

副产氢高值化:氯碱副产氢纯度达99.9%,通过PSA提纯后可直接供应加氢站,吨氢成本<1.2万元,较化石制氢低25%。

数字化电解槽:实时监测膜电压、电流效率,异常波动提前30分钟预警,年减少非停3次,对应200万元收益。

区域竞争:西北低成本与东部深加工

| 区域 | 电价(元/kWh) | 产能占比 | 下游特色 |

|---|---|---|---|

| 西北 | 0.25-0.30 | 28% | PVC、片碱出口 |

| 华东 | 0.55-0.65 | 35% | 环氧氯丙烷、医药中间体 |

| 华北 | 0.45-0.50 | 15% | 造纸、氧化铝 |

西北企业凭借0.05元/kWh的电价优势,吨碱完全成本可低400-500元,但运输半径超800公里时需改用99%片碱,物流成本抵消部分优势。

风险与机遇:贸易、环保与新材料

贸易壁垒:印度对华PVC征收最高155美元/吨反倾销税,2023年中国PVC出口量下滑12%,倒逼企业转向东南亚、南美市场。

汞污染:《水俣公约》要求2025年淘汰汞法工艺,国内剩余3%产能需加速置换,利好离子膜设备商。

新材料渗透:POE光伏胶膜对高纯VCM需求激增,氯碱—VCM—POE一体化项目IRR可提升3-4个百分点。

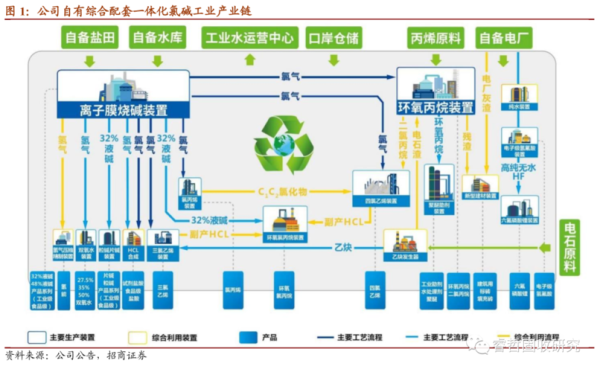

企业策略:一体化、绿电与精细化工

- 盐—电—氯碱—PVC—制品全产业链锁定利润,抵御单一产品波动;

- 签订10年期绿电长协,电价锁定在0.32元/kWh,碳足迹降低30%;

- 向下游电子级氢氟酸、高纯氨水延伸,毛利率较基础化学品高15-20个百分点。

评论列表